ふるさと納税を行うに当たり、まず限度額から知らなければいけません。

しかし巷で有名なシミュレーターは、あくまでも前年度の所得から、今年度の住民税を予測した目安です。

では、前年から年収が大きく変わった場合は、どのように計算すればよいでしょうか?

今回は、住民税の計算の仕組みからお伝えしていきます。

スポンサーリンク

前年度から所得が大きく減った場合

前年度から所得が大きく減ったりすれば、当然住民税は減るため、ふるさと納税限度額(住民税×20%)も減ります。

その他の注意点としても、前年度にふるさと納税を行っていれば、その分も住民税は引かれていますので、限度額は減っています。

※限度額の目安=個人住民税所得割額の20%分(所得割額は税額控除後が対象)

しかし、多くのシミュレーターは、そこまで細かく反映していません。

なので、シミュレーターの限度額ギリギリまで納税してしまうと、多少限度額をオーバーしてしまうことも少なからずあるでしょう。

その為、ふるさと納税を行う際は、ある程度余裕をもって納税するのが、無難とも言えます。

また、正確な限度額が知りたいという方は、下記の続きをご覧ください。

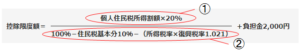

限度額の計算式

結論から言いますと、限度額は下記式で成り立っています。

ここで、式を①と②に分けて説明します。

①所得割額

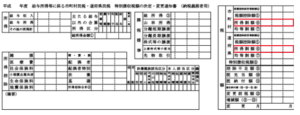

①の所得割額は、下記の様な住民税明細表に記載されていますので、自分の明細から算出すると良いでしょう。

明細表では、必ず市民税と県民税に分かれていますので、合計した値が住民税所得割額となります。

②課税所得

続いて②ですが、自分の前年度の課税所得から計算しなければなりません。

分かっているのであれば、下記速算表から、②を知ることができます。

もし、分からないのであれば、本サイトの"住民税計算の仕方"で算出方法を載せていますので、参考にして下さい。

-

-

正確で分かり易い 住民税の計算方法

住民税って何でこんなに高いんだろうって思ったことありませんか? 確かに高いんですが、ちゃんと課税所得の1割が住民税と決ま ...

続きを見る

以上の方法で、①と②を求めることができました。

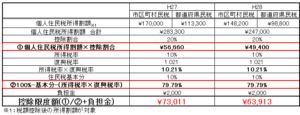

計算式に当てはめる(実例)

後は計算式に当てはめるだけです。

下記の例を見てみましょう。

いかがでしょうか?

上記の例では、H27年分の限度額は、所得割額283,300円に対して73,011円となりました。

H28年分は、所得割額が少し減った分、限度額も63,913円となっています。

理解できたでしょうか。

ここで注意なのですが、前年度とほぼ同じ課税所得で、ふるさと納税を初めて前年に行っていた場合、控除後の所得割額は、前年度よりも減っている為、限度額も減ります。

上記のH28年度分の限度額は、H27年度に初めてふるさと納税を行った為、所得割額が減り、限度額も減少しているのです。

ふるさと納税を初めて前年に行っていた場合、前年度と大体同じ限度額だと思っていると、オーバー気味になるので注意が必要です。

先ほども注意したように、計算結果はあくまでも目安であることを頭に入れておいて下さい。

式に当てはめれば、自ずと限度額は分かります。しかし、それは過去の計算結果です。

今年もまったく同じ限度額とはならないでしょう。

なぜなら、今年度の正確な限度額を出そうと思っても、今年度分の課税総所得金額が分からなければ所得税率が分かりませんし、次年度の住民税額が分からなければ今年度分の所得割額も分かりません。

※ちなみに納税した年の課税総所得から次年度の住民税額が確定するので一体だと思ってください。

翌年度の納税を先んじて行うのに、その年の課税総所得や次年度の住民税なんて確定していないので分かるはずないのです。

なので巷では、昨年度の課税総所得からシミュレーションして、大体このぐらいなら限度額内と予想するサイトが多いのです。

ふるさと納税の年度表

また、前年と大きく年収が異なった場合は、正確に課税総所得から住民税額を見積もっておかなければ、損する可能性もありますので、注意が必要です。

当然ながら、H28年度に行ったふるさと納税額は、翌年H29年度の住民税,所得税から差し引かれます。ということは、H29年度の住民税さえ正確に見積もっておけば、自ずと限度額は大きく外さないでしょう。

しかし、H29年度の住民税は、春先に行われる確定申告によって初めて確定しますので、先も書いた通り、H28年度時点では分かりません。よって、H27年度を参考にして限度額を見積もります。

H28年度の限度額は、H27年度と同じ年収程度であれば、ほぼ限度額も変わらないでしょう。

ただし、H27年度より年収が大きく減収した、もしくは扶養家族や医療費などの所得控除が増えた場合は、限度額も減るため、注意が必要です。

(逆に年収が増えた場合は、限度額も上がりますので心配要りません)

課税総所得は上記の表通りなので、参考にしていただければと思います。

区分けが細かいわけではないので、数百万単位で変わった場合に、気にしておけば良いと思います。

最後に控除金額を確認しよう

限度額の計算ができたら、最後に実際の控除金額を確認しましょう。

実際に控除金額を確認できるのは、翌年の住民税明細表(翌年6月頃)が市区町村から送られてきた後ですが、想定通りの控除金額だったか確認することは、とても大事なことです。

もし、限度額が間違っていた場合、想定した控除金額ではない可能性があります。そうすると、次の年も間違った限度額で、実際の寄付になってしまうこともあり得るからです。そうならない様、間違いには早めの気付き、合ってていても安心を得られるようにしておきましょう。

確認することで、翌年も安心してふるさと納税を利用したいですよね!

こちらも下記記事にて実例を挙げながら確認しているので、参照して下さい。

-

-

ふるさと納税 控除された金額の内訳と確認方法

ふるさと納税は、限度額内であれば全額控除されますが、本当に全額控除されたのか不安になりますよね。 そこで、実際、ふるさと ...

続きを見る

参考サイト

下記サイトにて詳細が載っていますので、参考にして下さい。

細かい金額計算が面倒だと言う方は、上限金額のシミュレーターを使用すると良いでしょう。

上記で紹介したサイト以外にも、検索すれば多くのサイトでシミュレーターが載っていますので、比較参考にするのも良いと思います。

しかし注意して欲しいのは、限度額の計算は、あくまでも前年度の所得から、今年度の住民税を予測した目安ということです。ご注意ください。

まとめ

- ふるさと納税限度額は、納税する年の課税総所得によって変化する。※住民税も同じ

- 納税する年の課税総所得は、その時点で確定していないため、前年度の確定申告から見積もる。

- 前年度から年収が大きく減収した、或いは所得控除が増えた場合は、限度額を正確に見積もる必要がある。

以上、ご参考になれば幸いです。

↑↑↑1日1回どちらかへクリックお願いします!!