住民税って何でこんなに高いんだろうって思ったことありませんか?

確かに高いんですが、ちゃんと課税所得の1割が住民税と決まっています。

なので、高いと思う方は、所得も多い方かもしれません。

そこで、納得して住民税を払うためにも(笑)、分かり易い住民税の計算方法を見ていましょう。

スポンサーリンク

スポンサーリンク

全体の流れ

住民税の計算方法は下記5項目から成り立っています。

- 給与所得を求める

- 所得控除の額を計算する

- 課税される金額を計算する(課税所得)←ふるさと納税の限度額を計算するのにも必要

- 調整控除額を計算する

- 住民税額を計算する

正確には①~④が把握できたと所で、⑤の住民税が初めて分かる訳です。

特に③は、ふるさと納税の限度額にも用いられる計算なので、注目して下さい。

計算を行うに当たって、源泉徴収票が必要ですので準備願います。

では、順を追って説明していきます。

1.給与所得を求める

給与所得を求める意味は、給与収入全てが自分の手元に来るわけではないので、おおよそ引かれる数値を、予め引いておくための計算です。

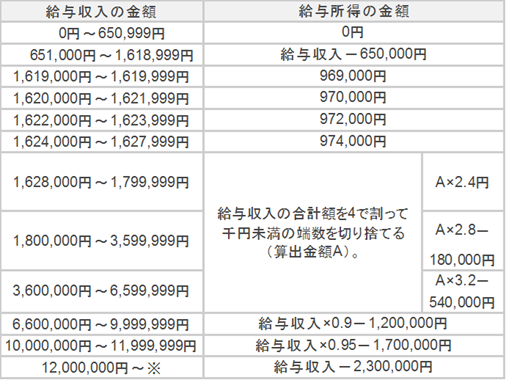

給与所得は、給与収入により計算方法が異なります。

下記の表に従って、自分の源泉徴収票に記載してある給与収入から、給与所得を算出します。

例を下記に示します。

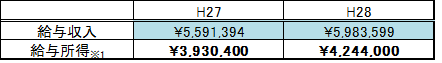

H27年度の給与収入が5,591,394円だった場合、先ほどの表に従うと

A・・・5,591,394円÷4=1,397,848.5→1,397,000円(千円未満切り捨て)

A×3.2-540,000=3,930,400円になります。

この例で言えば、①給与所得は3,930,400円になります。

2.所得控除の額を計算する

給与所得の計算後、次にそこから控除される金額を算出します。

この計算の意味は、人によって扶養人数が多かったりした場合、その負担分を課税対象の税金から軽減してあげますよ、という意味です。

ただ、控除の種類は多いので、その中で自分に当てはまる項目を探さなければいけません。

控除の種類については、下記サイトを参考にして下さい。

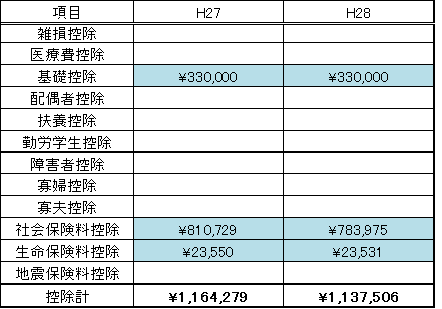

例に、夫婦共働き、子供1人(16歳未満)の場合について、示します。

基礎控除や社会保険料は、企業に勤めている多くの方は支払っているでしょう。

また、生命保険料も入っている場合は、控除の対象です。

これらの控除額を合計した結果が、所得控除の額となります。

上記例で言えば、H27年度分の②所得控除の額は、1,164,279円です。

注意すべき点として、扶養控除については、16歳未満の子供については、控除の対象ではありません。また、配偶者控除についても、年収76万以上ある場合は、控除対象外です。

とは言っても、企業に勤めている方などは、年末調整の際に、生命保険料や扶養家族について申請しており、確定申告の際には既に反映されている為、それほど気にする必要はないと思います。

確定申告時に自分で申告する必要があるとすれば、医療費控除や雑損控除ぐらいでしょうか。

3.課税される金額(課税所得)を計算する

①の給与所得と②の所得控除が算出できれば、課税所得は①ー②で算出されます。

例では、H27年度の課税所得③は、2,766,000円となります。

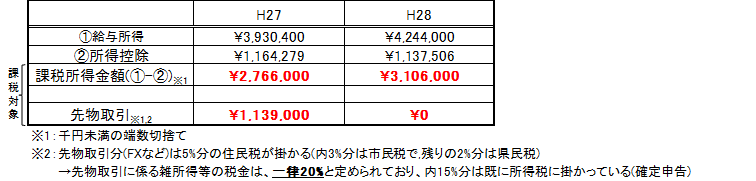

ここで注意して欲しいのは、もしFXなどの先物取引を行って損益が確定している場合、先物取引分も課税対象になるということです。

課税所得は、10%分が住民税として掛かりますが、先物取引分は、5%分が住民税として課せられます。

詳細は"⑤住民税額をする"計算にて説明します。

4.調整控除額を計算する

調整控除額とは、配偶者控除、扶養控除、基礎控除について、所得税と住民税の間に控除額の差が生じているため、その差による影響をなくす目的で平成19年から始まった制度です。

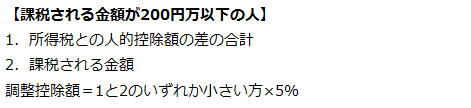

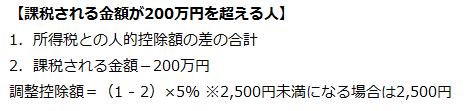

調整控除は、③で求めた課税される金額が200万円以下か、200万円を超えるかで計算方法が変わります。

人的控除額は下記4つです。

「配偶者控除 50,000円」

「特定扶養控除 180,000円」

「一般扶養控除 50,000円」

「基礎控除 50,000円」

以下、H27年度分で例を見てみましょう。

③で求めた金額は2,766,000円なので200万円を超えています。

これを計算式に当てはめると、

(50,000-766,000)×0.05=-35,800円となり、2,500円未満なので、調整額④は2,500円になります。

5.住民税額を計算する

①~④が算出できれば、いよいよ住民税額の計算が可能になります。

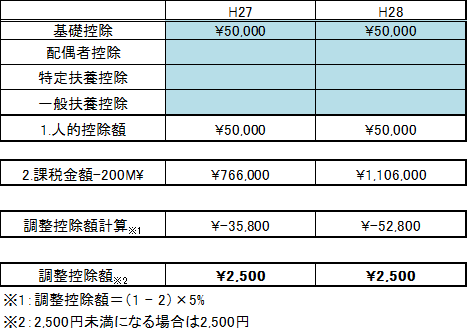

住民税は都道府県民税と市区町村民税を合わせたものです。そしてそれぞれに「所得割」「先物取引」「均等割」の課税対象と「ふるさと納税」「調整控除」などの控除対象があります。

市区町村民税=課税所得×6%+先物取引×3%+区民税ー(住民税控除分×60%+調整額×60%)

都道府県民税=課税所得×4%+先物取引×2%+都民税ー(住民税控除分×40%+調整額×40%)

住民税額=市区町村民税+都道府県民税

均等割については、各自治体毎に定められていますが、ここでは世田谷区(H28年度)を例にします。

市区町村民税や都道府県民税の中には「所得割」、「均等割」、そして③で少し説明したように先物取引の損益が確定していれば、「先物取引分」も課税対象に加えられます。

逆に控除対象は、「調整控除」や、前年にふるさと納税を行っていれば「ふるさと納税」分も控除対象に加えられます。

ふるさと納税の控除対象額が分からない場合は、本サイトの別ページを参照して下さい。

-

-

ふるさと納税 控除された金額の内訳と確認方法

ふるさと納税は、限度額内であれば全額控除されますが、本当に全額控除されたのか不安になりますよね。 そこで、実際、ふるさと ...

続きを見る

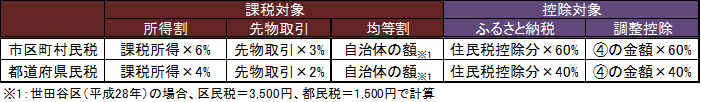

①~④で計算したH27年度の結果から、住民税額を計算した例を下記に示します。

まずは、明細表と同じ基準で示します。

同じ結果を、分かり易くする為に細かく分けた表記も示します。

住民税額は前年度(H27年度)の所得から計算される為、結果が反映されるのは次年度(H28年度)となります。

結果、H28年度の住民税額⑤は288,300円となりました。

これを各市区町村では、月割などにして、皆さんから徴収しています。

いかがでしたでしょうか。

計算結果と、実際の明細表を見比べてみて、合っていれば住民税は正しく徴収されているはずです。

逆に合わない場合は、控除対象などが抜けている可能性がありますので、適切に申告すべきでしょう。

以上、お役に立てば幸いです。

↑↑↑1日1回どちらかへクリックお願いします!!